美國銷售稅,Amazon跨境賣家不得不防的定時炸彈!

無論公司是註冊在美國還是台灣,在美國Amazon從事電子商務的賣家,只要構成「充分的物理存在」(文中將解釋),就必須替美國州稅局向消費者收取銷售稅(Sales tax),否則會有被追討稅款,甚至被關帳號和面臨法律訴訟的風險。

在美國做生意,應付各種稅是一件既很頭疼,又非常嚴肅的事情。跨境電商賣家們普遍有一種心理,就是美國法律要求的tax compliance(稅務合規)離自己好遠:我人在台灣,美國稅局手再長也拿我沒辦法;再說現在生意忙,美國稅法那麼複雜,根本還顧不上研究,邊走邊看吧。

殊不知這種不聞不問的做法,實際上是給自己埋下了一顆不定時炸彈,一旦引爆,殺傷力巨大。

2015年年末,幾千家跨境電商網站和它們的paypal帳號被查封的事情,大家知道嗎?

為什麼惡名昭彰的GBC律所可以頻頻得手?一方面當然是因為涉案電商有侵權把柄在人家手中,另外一方面則誠如那句老話「跑得了和尚,跑不了廟。」跨境電商人雖然在海外,但是你的網站域名在美國Godaddy手中,你的貨款在paypal手中,甚至你還有價值不菲的貨物在美國境內(比如FBA),一旦犯錯,這些一個都跑不了。

稅務不合規範會帶來同樣的風險!

那麼美國電商公司主要面臨哪些納稅義務:

● Federal Corporation Income Tax: 聯邦公司所得稅;稅率15-35%;一年報一次

● State Corporation Income Tax: 州公司所得稅;稅率4.5-12%,有幾個州為0%(例如:NV, WA, SD, WY)

● Local Income Tax: 地方公司所得稅

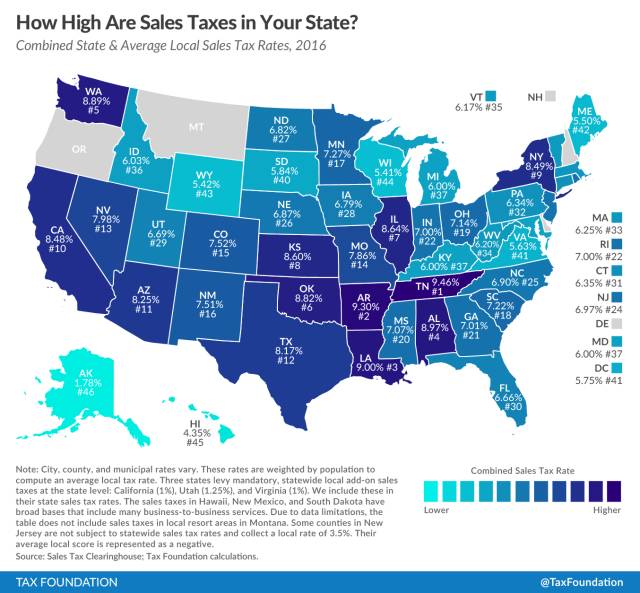

● Sales Tax: 銷售稅;消費者支付,電商代收代繳; 稅率5.4-12%,有幾個州為0%(例如:OR, DE, NH, MT)

● Payroll Tax: 工資稅;從僱員工資中扣;電商公司代扣代繳

● Busines privilege tax: 商業特權稅;地方政府收取

最近被媒體推到風口浪尖的福耀玻璃集團曹德旺,他提到美國40%的綜合稅率,實際上就是上述三種”公司所得稅”的加和。

對於在美從事電子商務的外國公司來說,公司所得稅相對好處理一些。首先美國跟很多國家有tax treaty稅務協定,外國公司如果在美沒有常設機構,在美經營所得可以在本國納稅。

比如說在美國沒有常設機構的中資跨境電商,根據中美稅務協定,在Amazon.com獲取的利潤可以在中國繳稅。更何況大家都知道Taxable Income(應納稅收入)的花招很多。

Sales Tax(銷售稅)是最容易被跨境電商,特別是使用FBA和海外倉儲的Amazon賣家忽略的稅種。Sales Tax 也是近些年在美國立法層面討論最激烈議題之一,在小編看來,它是埋在Amazon賣家腳下隨時可能發作的定時炸彈。

Sales Tax 銷售稅

美國Sales Tax的定義:A sales tax is a tax paid to a governing body for the sales of certain goods and services. Usually laws allow (or require) the seller to collect funds for the tax from the consumer at the point of purchase.

簡單說Sales Tax是美國各州和各個地方政府對商品及勞務按其銷售價格的一定比例課徵的一種稅:

● 誰來付:消費者,無論是購買商品還是服務

● 誰收取:美國各州和各地方政府(有幾個州不收)。注意美國聯邦政府是不收銷售稅的。

● 怎麼收:商家在出售商品和服務時,替州和地方政府收取;之後商家再按月,季度,半年或者一年上繳給政府。

Sales Tax是各級政府非常重要的財政來源!

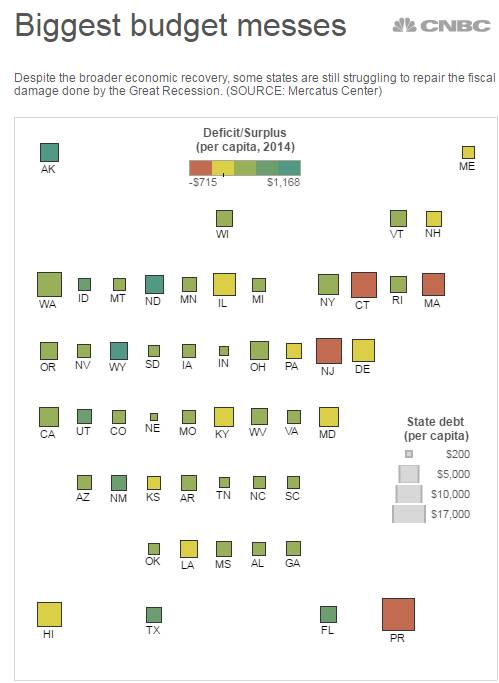

Sales Tax為什麼會那麼受關注?因為美國各州變得越來越窮甚至是破產了!下圖中紅色和黃色的州都是入不敷出的州。比如右下角的美國屬地PR,波多黎各,人均財政赤字715美元,人均債務16646美元,它還曾在今年6月份出現嚴重的4億美元債務違約。圖中正方塊越大,代表該州債務越大。比如大家熟知的加州,總債務超過4430億美元!

上述所說,各州政府收取的公司所得稅(State and Local Corporation Income Tax),實際上只佔到各州政府財政收入的4%和1%。資金缺口很大啊!

那麼Sales Tax在美國各州財政收入所佔的比率是多少呢?看下圖,34%(州) 和10%(地方)!各州州政府對於Sales Tax的依賴太大了,銷售稅這一項的收入就超過財政總收入的1/3,你說各級政府能不重視Sales Tax嗎?

(Sales Tax分為一般銷售稅和特殊銷售稅<香菸和酒精等>)

在這麼缺錢的情況下,各地政府看著一塊巨大的肥肉卻吃不到口,可謂是心急如焚。這塊還在不斷增大的肥肉就是由電子商務興起而產生的Sales Tax。

Nexus: 充分的物理存在

為啥各州政府吃不到這塊肥肉?就是因為Sales Tax有一個「Nexus」的概念。

定義:Nexus, also called 「sufficient physical presence」 is a legal term that refers to the requirement for companies doing business in a state to collect and pay tax on sales in that state。 Nexus是”充分的物理存在”的一種時髦的叫法。

簡單說就是電商公司如果在美國一個州沒有「充分的物理存在」,就不構成Nexus,就不需要替該州政府收取Sales Tax。什麼是”充分的物理存在” 或者說怎麼樣才算是在一個州構成Nexus?最主要的三種情形:

● 你在某一個州有倉庫或辦公室等

● 你在某一個州有僱員

● 你在某一個州有庫存

倉庫、人員、產品都是看得見摸得著,真實的物理存在,他們構成了Nexus。

近些年隨著各州財政捉襟見肘,州政府把想像力和創造力發揮到了極致,創造出各種虛擬Nexus:

● Click-through Nexus,你在某一州僱傭 affiliate 網站或者 Marketing 機構幫你引流,就構成了Nexus。

● Virtual and Economic Nexus,無需任何物理存在,只要你賣到該州的銷售額超過 50 萬美金,你就構成了所謂的「Economic Nexus」,必須履行銷售稅義務。

● Dropship Nexus,你從批發商處買貨並讓他們代為發貨,也構成了Nexus

(Photo is from TaxJar)

如果一個台灣Amazon賣家,完全FBM從台灣發貨,那顯然不會構成Nexus,自然無需替任何州收 Sales Tax 。如果這個台灣賣家在PA(賓州)設置了一個海外倉並從這個海外倉配送,該台灣賣家就在PA構成了Nexus,需要向來自PA的訂單(顧客)收取Sales Tax,但是無需向來自其他州的訂單(顧客)收取,因為在別的州沒有構成Nexus。

這就是各州稅局咬牙切齒的地方:跨境電商包括美國電商,只需要在構成Nexus的一兩個州代收Sales Tax甚至不需要代收(完全從台灣發貨)。如果某電商只在一個州有Nexus,該電商一年有1萬個訂單,50個州平均每個州200個訂單,那麼就只有200個訂單需要收取Sales Tax,另外9800多個訂單的銷售稅就「白白流失」,你說沒撈著好處的其他州稅局是不是得心疼死?

Sales Tax 跟公司的註冊國沒有關係,無論是你台灣公司還是美國公司,只要你構成了Nexus,你就得替州稅局收稅。

那麼公司如何實施和操作Sales Tax?

● 填寫Form SS-4並向聯邦政府申請公司稅號EIN

● 憑EIN,到每一個構成Nexus的州註冊並申請Sales Tax Certificates(銷售稅許可證) 。跨境電商必須先註冊才能代收,沒有註冊就收Sales Tax後果嚴重,涉嫌Tax Fraud

● 在賣家帳號裡做相應的Sales Tax設置,Amazon系統會在消費者下單時自動計算並收取Sales Tax

● Amazon每14天把賣家的貨款和Sales Tax一同打到賣家提供的銀行帳號

● 賣家按月,季度或者半年,將代收銷售稅上繳各州稅局。如果自己把銷售稅吞掉,後果也很嚴重,涉嫌Tax Evasion,超過1萬美金就是重罪

(美國各州Sales Tax稅率)

FBA?你已經在20多個州構成了Nexus!

如果你注意到前述Nexus的定義和構成要件,你會發現,你如果在某個州的第三方倉庫有庫存並用這些庫存配送訂單,恭喜你,你在這個州也構成了充分的物理存在,構成了Nexus,你必須替該州代收Sales Tax。

說到這跨境電商朋友想到什麼?FBA不也是第三方倉庫麼?沒錯!凡是你的庫存到過的FBA倉庫,你在這些FBA倉庫所在的州都構成了Nexus。Amazon在美國24個州都有FBA倉庫,除了NH和DE沒有Sales Tax外,理論上說,跨境電商可能需要替多達22個州代收Sales Tax!

州稅局怎麼知道我的庫存到過哪些FBA倉庫,哪些州?Amazon賣家帳號裡有一個你從來都沒有注意過的report:Inventory Event Detail。這個報告裡有稅局需要知道的所有資訊:時間,產品是什麼,數量,從哪個FBA倉庫配送(下圖中的FC)等等。稅局如果盯上了你,並向Amazon索取這份報告,你覺得按照Amazon的個性,它會保護你嗎?

事實上有些稅局已經知道了這個細節,最近有一些人已經收到了WA華盛頓州和PA賓州稅局的追討通知,限15天內答覆。

不代收代繳Sales Tax的後果?

以PA(賓州)為例,對於銷售稅不合規定的賣家來說,州政府可以採用各種強制措施,包括審計、追繳、移送州總檢察長辦公室(the Office of General Attorney)進行法辦等,而且還有可能面臨牢獄之災criminal penalties。

對於跨境電商來說,最要命的就是前述的”跑得了和尚,跑不了廟”:辛辛苦苦培養起來的賣家帳號,還沒有從Amazon提出來的貨款,以及FBA倉庫裡的庫存等等。要是窮瘋了的州政府盯上了你,他們完全有可能請求美國法庭查封上述資產。你說你到時候就範還是不就範?你要是就範,那就得補交過去5年的Sales Tax,相應的滯納金罰款和利息。這時候電商是不可能再去向顧客們討回當時沒收的銷售稅,只能自掏腰包。秋後算賬的結果會是很大一筆錢!

一些常見的問題:

● 我用了Amazon FBA Inventory Placement,每次往FBA補貨,我都只發到一個FBA倉庫,這可以認為我就只在一個州存在Nexus嗎?

—- 對不起,你錯了。雖然你用 Inventory Placement 選項,頭程不用分倉,但是Amazon仍然會在你的貨物收入倉後,進行內部轉倉,分配到各地FBA倉以便就近派送,你的庫存仍會在多州形成Nexus。

● 我把FBA停用,改為全部台灣發貨行不行?

—- 一旦你在某個州形成Nexus後,Nexus就一直在該州存在,無論你是否在這個州還有沒有庫存;除非你通過書面方式通知該州,你在該州已經徹底沒有了庫存和物理存在,否則Nexus就一直跟著你。

● 我在PA構成Nexus,PA的訂單我從NJ倉庫配送能免收Sales Tax?

—- Nexus跟發貨地址無關。只要是PA居民的訂單,無論從哪裡配送,你都收取Sales Tax

● 我在PA構成Nexus,PA的訂單,從PA倉庫配送和從NJ倉庫配送,稅率上有區別麼?

—- 有,PA是Origin-Based Sales Tax States,即按照發貨地稅率收取。從PA倉庫配送PA居民訂單,是按照你PA倉庫所在地的稅率收取。NJ是Destination-Based Sales Tax States,即收按照收件地稅率收取,從NJ倉庫配送PA居民訂單,是按照PA居民居住地稅率收取。沒看懂?沒看懂就對了,Sales Tax就是這麼複雜!

● 從Sales Tax的角度看,我想在美國開設海外倉,選擇哪個州好?

— 海外倉地點的選擇,有比Sales Tax更重要的因素。比如儘可能靠近美國人口密集區,靠近港口,靠近高速公路,靠近FBA倉庫集群;周邊的勞動力資源和價格;周邊的配套設施;周邊倉庫的保有率等等。如果一定要從Sales Tax角度出發,那就在24個已經有FBA倉庫的州挑好了,這樣你至少不會再第25個州形成Nexus,多一事不如少一事。另外DE和NH都沒有Sales Tax。

What Now?對策?

那麼跨境電商的現在該怎麼辦?對於Sales Tax有什麼對策?

1、電子商務全面實施Sales Tax是大勢所趨

我們首先要意識到,各州政府在電子商務Sales Tax這件事情上的態度是基本一致的,那就是執行,監督和追繳的力度會越來越大。甚至未來可能連Nexus都不需要了,全美電商,統一收取Sales Tax,這也就是《The Marketplace Fairness Act》這個立法提案的核心內容(還在國會討論中)。這個大趨勢主要是因為:

● 美國各州越來越窮,資金缺口越來越大。

● 電子商務帶來的Sales Tax是塊大肥肉;美國電子商務2018年預計將達5000億美金的規模,而目前各州流失的Sales Tax年度總和接近240億。

● 公平競爭。Bestbuy,Target和Walmart等在全美各州都有店舖的商超,由於Nexus,它們必須在各州都要收取Sales Tax,所以在跟電商的價格競爭中一直處於劣勢;相同的商品,消費者肯定願意從沒稅的商家買。

● 大電商包括Amazon也都知道這是大趨勢,但各州稅法各自為治,複雜繁瑣,大電商們希望國會從立法層面能夠把Sales Tax的稅率和具體實施統一起來,減輕企業合規負擔,並積極推動。

既然這是大趨勢,我們跨境電商首先要把「資訊通路」做好,緊密跟蹤和研究相關政策的動向。與採取什麼應對措施相比,更重要的是知道外面發生了什麼事。

2、用美國註冊的公司運營,代收代繳是正道

最近一段時間,不少賣家為了做Vendor Express和Walmart.com,都紛紛在美國註冊了公司,用美國公司進行運營和收款。美國稅局對付美國公司,那就更得心應手了,所以對於用美國公司運營電子商務業務的賣家,把Sales Tax設置好實施好,刻不容緩。

說到這,跨境電商朋友有沒有注意到,Sales Tax是消費者負擔的,不用電商自己掏腰包。電商代收代繳,既不影響電商的利潤,也讓自己Off The Hook(告別不合規),為啥你要花自己的錢替別人背黑鍋?

Bottom Line:美國公司應該把Sales Tax實施起來,特別是那些同時還有海外倉的中資美國公司,至少得把海外倉所在州(Nexus)的Sales Tax收起來吧。

3、用台灣註冊公司經營是不是山高皇帝遠?

是,又不是。

是:稅局即便把你告了,也不可能到台灣抓人

不是:你的廟,你的廟,你的廟!你做得越大,你的賭注就越高;你的FBA庫存越多,Amazon貨款額越高,你的風險就越大。

現在一個非常明顯的趨勢是,各州稅局都從大賣家下手(抓回去吊起來打的時候,油水多嘛)!稅局怎麼判斷誰是大賣家?跟我們電商一樣,稅局先去Amazon看你店舖的feedback數,或者直接問Amazon要數據,不行就上court order。賣家群體裡,千萬大賣家隨處可見。

用台灣公司經營,該不該實施Sales Tax?這個議題非常複雜,沒法給出一個普世的建議,本文的初衷是告訴跨境電商,Sales Tax是顆定時炸彈,什麼時候會爆,哪個姿勢最容易引爆,只能交由各位看官自己判斷。

上文中小編提到,至少PA和WA兩州稅局已經開始對美國大電商下手。跨境電商裡,99%都沒有在Sales Tax這個問題上做防備。其他國家的跨境電商,大概3:7的樣子,30%左右的賣家已經實施了Sales Tax。

恭喜你,堅持讀到這個地方,你已經在Sales Tax上有所防備了,至少知道了可能會面臨的選擇和挑戰。之後,如果能把賣家99%的毫無防備率拉下來一些,那就善莫大焉了!

4、如果某天稅局突然向我們台灣賣家追討,該怎麼辦?

炸彈都爆了,趕緊上醫院吧!

小編在跟美國本土電商交流時,聽到一個說法。說稅局還會去大賣家的店鋪 Test Buy,在結帳的頁面如果看到你在其所在州收取Sales Tax,就會放棄繼續調查,過去幾年賣家沒有履行的收稅義務,自然也就既往不咎(稅局才是真正的大賣,把Test Buy都能玩出新高度)。這算不算一種拆彈技巧?僅供參考!

5、好險,我是小賣家

連先賺它一個億,成為大賣家的夢想都沒有,你可能也是沒救了XD

結語

● Sales Tax是一門大學問,限於篇幅,本文僅能分享其中一小部分資訊。

轉載於雨果網

BQool 軟體網站:www.bqool.com.tw

BQool Fans Page:https://www.facebook.com/bqooltw/

發佈留言